Почему вообще смотреть в сторону загородки вместо вкладов

В 2025 году банковские вклады окончательно перестали быть инструментом «заработка». Это скорее парковка денег. Ставки по вкладам колеблются в районе инфляции, а иногда и ниже реального роста цен на стройматериалы, землю и работу подрядчиков.

На этом фоне идея «загородная недвижимость как инвестиция купить и сдавать» звучит уже не как экзотика, а как рабочая стратегия. Особенно если рассматривать не только классический дачный домик, а весь спектр: коттеджи, таунхаусы, небольшие дома в пригороде, мини-посёлки и даже земельные участки под застройку.

Ключевая мысль: у вклада одна модель дохода — фиксированный процент. У загородной недвижимости — сразу несколько, и их можно комбинировать.

—

Модели доходности: как именно зарабатывают на загородных объектах

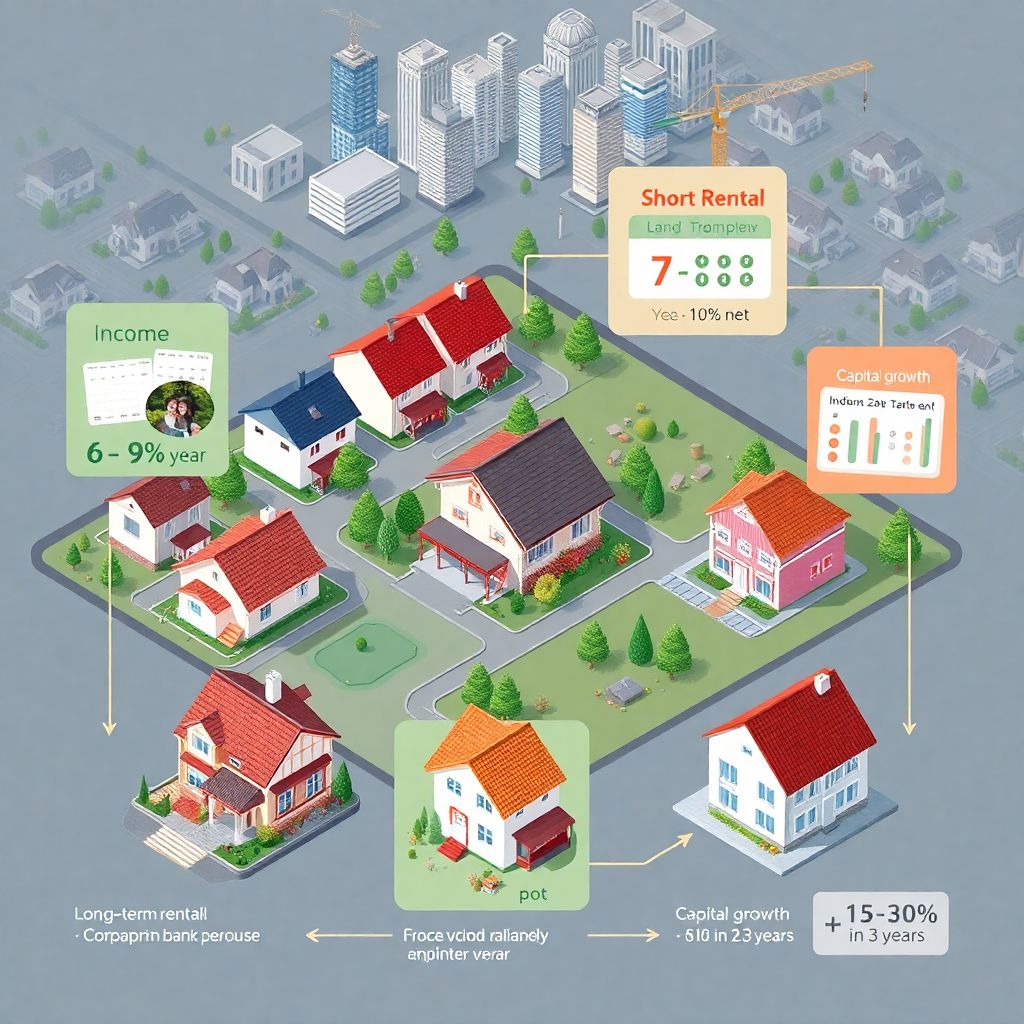

Есть три базовые модели, которые чаще всего встречаются в реальной практике:

1. Долгосрочная аренда (годовые контракты)

2. Краткосрочная аренда (суточная/посуточная, сезонная)

3. Спекулятивный рост стоимости (купить на этапе котлована / освоения территории и продать дороже)

Дальше их разбираем по отдельности.

—

1. Долгосрочная аренда: «купи и забудь»

Это классическая схема: вы решаете вложение денег в загородный дом под сдачу на длительный срок — от 11 месяцев и выше. Чаще всего это дома в радиусе 10–30 км от города, с нормальной транспортной доступностью и базовой инфраструктурой.

Как это выглядит по цифрам в 2025 году (на примере крупных агломераций — Москва, Петербург, миллионники):

— Дом 120–160 м² с участком 6–8 соток в пригороде (не элитка, но и не СНТ без дорог):

— Стоимость покупки: 12–18 млн ₽

— Ставка аренды долгосрок: 70–130 тыс. ₽/мес в зависимости от локации и состояния

— Валовая доходность: примерно 6–9 % годовых до вычета расходов

Сравните с вкладом: депозит даёт 8–10 % годовых номинально, но съедается инфляцией и налогом, а капитал не растёт в реальном выражении. А вот инвестиции в загородную недвижимость России (если локация выбрана удачно) дают:

— регулярный денежный поток от аренды

— плюс рост стоимости самого актива в горизонте 5–7 лет

Типичная картина за последние 5 лет в развитых пригородах: рост цены земли и домов по 7–12 % в год в рублях, особенно в локациях с новыми развязками, ЖК и инфраструктурой.

—

2. Краткосрочная аренда: больше доход, больше возни

Здесь речь уже про формат «дом выходного дня», туризм, командировки, корпоративы. Доходная загородная недвижимость — коттеджи, таунхаусы и небольшие дома с интересной локацией — как раз работает в этом сегменте:

— Подмосковье, Ленобласть, курортные регионы (Кубань, Карелия, Алтай, Поволжье)

— Дома у воды, в лесу, рядом с горнолыжкой или популярным маршрутом

По цифрам (усреднённо):

— Стоимость дома: 10–20 млн ₽

— Средняя суточная ставка: 7–25 тыс. ₽

— Загрузка:

— в топовых локациях: 50–70 % в год

— в средних: 25–40 %

Если дом стоит 15 млн ₽, средняя ставка 12 000 ₽/сутки, загрузка 40 % (146 дней в году), то валовая выручка:

12 000 × 146 = 1 752 000 ₽ в год

Это уже 11–13 % валовой доходности. Но:

— уборки, клининг, прачка, администрирование

— сезонность (лето, праздники, майские, Новый год)

— простой в «низкий» сезон

То есть это вариант для тех, кто готов либо строить мини-управляющую компанию вокруг своих объектов, либо сразу работать через профуправляющих.

—

Технический блок: расчёт эффективной доходности

Чтобы сравнивать с вкладом, важно считать не «выручку», а чистую доходность на вложенный капитал:

**Чистая доходность (%) =

(Годовая арендная выручка – годовые расходы) / сумма инвестиций × 100 %**

К расходам по загородке почти всегда относятся:

— налог на недвижимость

— страхование дома и ответственности

— ремонт и амортизация

— коммунальные платежи (там, где их берёт на себя собственник)

— реклама, комиссия площадок бронирования

— работа управляющей компании или администратора

В реальности из красивых 11–13 % по краткосрочной аренде остаётся 7–10 % чистыми, если процессы выстроены грамотно. Это всё равно выше большинства депозитов, плюс растёт стоимость самой недвижимости.

—

3. Рост капитала: сыграть на развитии локации

Третья модель — купить дом в пригороде для аренды и пассивного дохода, а заодно и на вырост капитала. Но есть и чисто спекулятивный заход:

— покупка участка в перспективном направлении

— участие в коттеджном посёлке на ранней стадии

— строительство типового дома с минимальным бюджетом

— продажа пакетом или поштучно через 2–3 года

Здесь фокус уже не на аренде, а на разнице входа и выхода. Типичный кейс из практики 2020–2024 годов:

— покупка участка 8 соток в новом посёлке возле строящейся развязки — 1,5 млн ₽

— коммуникации + подведение электричества + базовая инфраструктура — 0,6–0,8 млн ₽ (доля на участок)

— строительство простого, но современного дома 110–130 м² — 4–5 млн ₽ (эконом + нормальный проект)

— итого вход: примерно 6,5–7,5 млн ₽

— рыночная продажа такого дома через 2–3 года: 9–11 млн ₽

Да, это не гарантировано, и не в каждой локации. Но 15–30 % совокупной доходности за 2–3 года по таким объектам — нормальная картина в растущих пригородах крупных городов России.

—

Реальный пример: как одна и та же загородка работает в разных моделях

Из практики управляющей компании (агломерация крупного города, 2021–2024 годы):

— Дом 140 м², участок 7 соток, до города — 18 км по трассе, общественный транспорт есть.

— Покупка в 2021 году — 10,5 млн ₽ с ремонтом и мебелью.

Вариант 1 — долгосрочная аренда:

— Ставка: 80 000 ₽/мес

— Валовая выручка: 960 000 ₽/год

— Чисто после налогов, мелкого ремонта и простоев — около 700–750 тыс. ₽

— Чистая доходность: 6,7–7,1 % годовых

Вариант 2 — краткосрочная аренда с сильной сезонностью:

— Средняя ставка: 11 000 ₽/сутки

— Загрузка по факту 2023 года: ~120 дней

— Выручка: 1 320 000 ₽

— Расходы (управляшка, клининг, реклама, ремонты): ~450–500 тыс. ₽

— Чистый доход: 820–870 тыс. ₽

— Чистая доходность: 7,8–8,3 % годовых

Дополнительно объект за 3 года вырос в цене до 14–15 млн ₽ (сделки в этом посёлке подтверждают). То есть суммарная доходность (аренда + рост капитала) ушла далеко за 12 % годовых в рублях.

—

Ключевой вопрос: «А где здесь пассивный доход?»

Пассивный доход — не миф, но он не падает с неба. Если цель — максимально «отойти от дел», есть три рабочих пути:

— покупка домов только в тех проектах, где уже есть управляющая компания

— передача объекта в управление профкомпании с фиксированным вознаграждением или процентом от выручки

— создание портфеля не из одного, а из 3–5 объектов, чтобы сгладить простой и сезонность

Именно в таком формате загородная недвижимость как инвестиция купить и забыть превращается в аналог «облигаций с купоном», только с возможностью роста цены самого актива.

—

Типичные ошибки инвесторов в загородные дома

Самое интересное — не просто, как зарабатывать, а как не потерять. Ошибки здесь стоят очень дорого и не всегда исправимы.

Вот наиболее частые промахи:

— Игнорирование транспортной доступности

«Там красиво, лес, речка, тишина» — но добираться полтора часа по убитой дороге, без общественного транспорта. В итоге ни арендатор, ни гость краткосрочной аренды туда не поедет регулярно.

— Недооценка инженерии

Участок с «электричеством по границе» и «скважину пробурите за три дня» в реальности превращается в год беготни и бесконечные допрасходы. Плюс аварии, протечки, вылетевшие насосы и замерзшие трубы.

— Ориентация только на личные вкусы

Инвестор строит «дом мечты»: дорогой камин, сложные решения, нестандартная планировка. А рынку нужны 3–4 спальни, две ванные, тёплые полы и нормальное отопление.

— Слабый расчёт доходности

Часто считают: «аренда × 12 месяцев» и радуются. Но простоев, скидок, ремонтов и налогов как будто не существует. На практике многие реальные кейсы «минимум минус 20–30 % от ожиданий».

— Юридические ловушки

СНТ / ДНП без понятного статуса, неоформленные коммуникации, спорные границы участка, сервитуты. Всё это может обрушить стоимость объекта при попытке продажи.

—

Технический блок: чек-лист для инвестора перед покупкой

Перед тем как делать вложение денег в загородный дом под сдачу, минимум, что стоит проверить:

— Категория и вид разрешённого использования земли (ИЖС, ЛПХ, СНТ и т. д.)

— Наличие и статус коммуникаций: электричество (мощность и договор), газ, вода, канализация

— Тип дороги и её юридический статус (частная, муниципальная, есть ли сервитут)

— Фактическая арендная ставка по району, а не «хотелки» соседей

— Данные по реальным сделкам купли-продажи в этой локации за 1–3 года

— Правовой статус дома: зарегистрирован ли, есть ли разночтения в площади, назначение объекта

Это то, что влияет и на текущую аренду, и на дальнейшую продажу.

—

Где сейчас (2025) реальные точки роста по загородке

Ситуация на рынке инвестиций в загородную недвижимость России в 2025 году заметно отличается от 2020-го:

— «Случайные» локации без инфраструктуры уже не разлетаются — рынок поумнел.

— Сильнее всего растут пригороды крупных агломераций и направления, где государство активно строит дороги и развязки.

— Активно развиваются форматы малоэтажки и «таунхаусов в полях» — связка «доходная загородная недвижимость коттеджи таунхаусы» становится стандартом для аренды молодыми семьями и айтишниками на удалёнке.

Перспективны:

— 10–25 км от МКАД/КАД или центра миллионника по хорошим трассам

— зоны вблизи индустриальных парков и крупных бизнес-центров (аренда для топ-менеджмента, релокаций)

— рекреационные регионы с уже раскрученным турпотоком, а не просто «красивой природой»

Отдельно растёт спрос на загородные дома бизнес-класса с полноценной инфраструктурой посёлка — бассейны, спортклубы, детские зоны, охрана. Там ставка аренды выше среднего рынка, и там чаще сидят арендаторы на 2–4 года.

—

Кому загородная недвижимость подходит, а кому — нет

Стоит честно признать: это не универсальный инструмент.

Подходит тем, кто:

— мысленно готов к горизонту 5+ лет

— понимает, что первые 1–2 года будут «настройкой системы», а не чистым пассивом

— готов либо управлять, либо платить за управление и закладывать это в модель

Плохо заходит тем, кто:

— ждёт быстрой окупаемости за 3–4 года

— относится к объекту как к «даче для души», а не к бизнес-единице

— не готов углубляться в юридику и инженерные детали

—

Прогноз до 2030 года: куда движется тема загородных инвестиций

Если смотреть вперёд из 2025 года, картина примерно такая:

1. Ставки по вкладам вряд ли сильно вырастут

При текущей макроэкономике вклады будут оставаться около инфляции. То есть как средство сохранения — да, как инструмент приумножения — слабо.

2. Тренд на удалённую и гибридную работу закрепился

Все форматы «жить за городом, работать в онлайне» не исчезнут. Это будет поддерживать спрос на аренду и покупку загородных домов в пригородах, особенно в комфортных для жизни локациях.

3. Профессионализация рынка

Появится больше управляющих компаний, сервисов аналитики, агрегаторов. Покупать загородную недвижимость как инвестицию «на глазок» станет опаснее — конкуренция и требования арендаторов вырастут.

4. Рост роли комплексной застройки

Разрозненный частный сектор будет проигрывать посёлкам с единой концепцией: охрана, благоустройство, сервисы. Инвестору будет проще купить дом в пригороде для аренды и пассивного дохода именно в таких проектах, где управление уже встроено.

5. Смещение фокуса с «метров» на «доходность единицы капитала»

Рынок постепенно переходит от логики «метр по такой-то цене» к логике «чистая доходность на рубль вложений». Это приблизит загородную недвижимость к формату финансового инструмента, сопоставимого с облигациями и дивидендными акциями.

Если суммировать: до 2030 года загородные объекты в сильных локациях с грамотным управлением имеют все шансы стабильно давать 6–9 % чистыми в год плюс рост капитала выше инфляции. Это делает их обоснованной альтернативой вкладам для инвесторов, готовых к чуть большей сложности в обмен на более высокую и гибкую доходность.

—

Вывод: как подходить к загородной недвижимости как к инструменту, а не к игрушке

Главная ошибка — воспринимать загородный дом как «дачу, которая как-нибудь сама окупится». В реальности рабочая модель выглядит так:

— Сначала — расчёт: доходность, расходы, сценарии загрузки.

— Потом — выбор локации, а не «красивой картинки».

— Далее — охлаждение романтики и холодная проверка юридики и инженерии.

— И только потом — покупка и настройка системы управления.

Тогда загородная недвижимость перестаёт быть просто альтернативой вкладам «по ощущениям» и становится понятным инструментом с прогнозируемой доходностью и контролируемыми рисками.